很多公司以及公司财务人员对金税三系统的核查手段不甚看重,也怀着侥幸的心里,继续私账发工资。但是工资表存在涉税风险,一个不小心就会出问题。近日,一则税局抽查工资表的消息备受关注。

这里也不得不提醒广大HR小心了...

案例1:

近日,广东税务局公司一则消息,对辖区某企业实施税收检查。经核查“账实”差异、细审工资费用数据证实,该企业利用他人身份信息,虚列人员、拆解工资等方式逃避代扣代缴义务,十多万元。

该局依法对企业作出追缴税款、加收滞纳金处罚。

分析:在本案例中,税务机关依靠金三系统中的同行业信息和征管数据来搜集企业信息,进而拆查出问题所在。今时今日的税务监管不同以往,对于那些还在使用“避税”老路子的企业必须清醒。金三系统部门信息并网后,部门之间数据共享,企业面临的税务部门稽查将更严格和精准。

劳务费不是万金油 ,切记乱戴帽子!

案例2:

税局对某高新技术企业享受所得税优惠的情况纳税评估时发现,三年来该公司销售额以每年20%的比例增长,所得税税负高于同行业平均水平。但是,企业所得税申报表中的“本年研发人员数”、“本年职工总数”及“本年研发人员占当年职工总数的比例”三个指标均未发生明显变化,不符合高新技术企业的经营特征,由此让税务人员产生疑惑。

最终了解得知,三年来企业并未增加生产设备,仅是对关键设备进行更新改造及生产技术上改进,使得生产能力有了一定幅度的提高,但不是造成甲企业生产规模大幅增加的主要原因。

为此,税务人员进行了五项实地核查,即生产计划及安排记录、员工考勤表、加班补贴表、工资支出及社会保险缴纳原始凭证、个人所得税扣缴明细表等资料。

通过核查发现两个异常情况:

一、各部门员工考勤实际人数总和大于《企业基础信息表》上的职工人数;

二、职工的社保缴纳比例远高于当地同类企业水平。

再结合此前发现甲企业“劳务费用”支出数额较大等情况,税务人员判断甲企业可能将部分员工工资以劳务费的形式列入了成本费用。原来,甲公司发现税务人员对高新技术企业往往检查是否有虚增技术人员的现象,很少检查企业职工总人数,便决定反其道而行,人为降低职工总人数,这样不仅可以满足科技人员占当年职工总人数的比例不低于10%,而且还可以达到企业少缴养老保险金的目的。

根据《高新技术企业认定管理工作指引》的相关规定,企业职工总数包括企业在职,兼职和临时聘用人员。

一般情况下,在职人员的报酬计入“工资薪金”,兼职或临时聘用人员的报酬计入“劳务费”。在职人员可以通过企业是否签订劳动合同或缴纳社会保险费来鉴别。但不管在职人员、兼职或临时聘用人员若累计工作时间满183天以上的,应归入企业的职工总数。

因此,虽然甲公司将部分员工工资以劳务费的形式列入了成本费用的方式以达到减少职工总数的目的,但根据法规的规定,甲公司以“劳务费”支付的报酬的人员,若符合累计工作时间满183天规定的,也应计入职工总数的范畴。劳务费是个坑,不是想开就能开的。

说到这里还要提醒大家,对于今年的税务稽查,工资薪金是重点,与工资薪金息息相关的工资表可能存在涉税风险。

税务主要稽查四个方面,企业赶紧自查

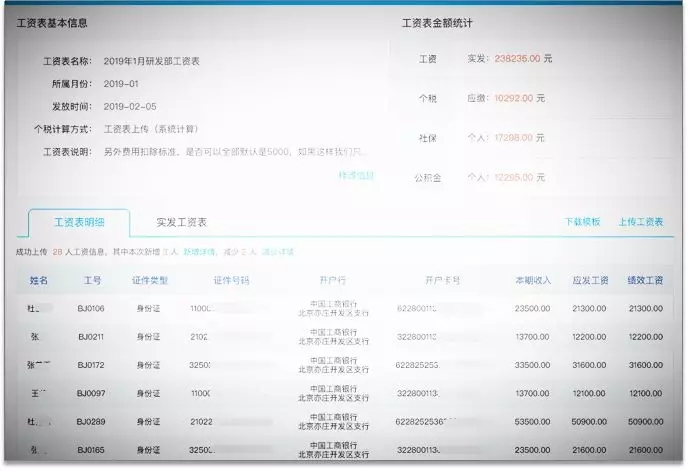

根据企业情况,稽查人员针对企业账簿中的工资费用项目,从四个方面入手实施核查:

1.审核工资支出凭证

检查企业的人员花名册、考勤表、工资明细账和计算表,审核工资发放 凭证与银行代发工资卡等凭证资料的数据是否对应无差异。

2.核查企业职工人数、薪酬标准是否存在异常

稽查人员分析企业记账凭证和原始凭证,结合企业生产经营情况和生产规模,核实从业职工人数和薪酬标准,重点核实月工资额低于3500元的人数占比情况。

3.检查“账实”差异

审查分析企业“应付职工薪酬”账户与实付工资总额是否对应,核对各种津贴、补贴、奖金的发放是否正确。检查“应付福利费”账户支出情况,核实企业通过该账户发放现金和实物的具体情况。

4.结合第三方信息分析企业数据

利用金税三期系统和社保系统,核查工资表中人员与企业缴纳社保人员在数量上是否存在较大差异,并对企业申报个人所得税人员的比例和收入情况实施核查。

工资表9个涉税风险,HR一定要注意

1、工资个税计算是否正确

重点检查工资表中代扣的个税金额是否依法按照税法规定计算,是否存在人为计算错误、故意少交个税的情况。

2、人员是否真实

重点检查工资表上的员工是否属于公司真实的人员,是否存在虚列名册、假发工资现象。

3、工资是否合理

《实施条例》第三十四条所称的“合理工资薪金”,是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。税务机关在对工资薪金进行合理性确认时,可按以下原则掌握:

(一)企业制订了较为规范的员工工资薪金制度;

(二)企业所制订的工资薪金制度符合行业及地区水平;

(三)企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;

(四)企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务。

(五)有关工资薪金的安排,不以减少或逃避税款为目的。

4、是否申报了个税

重点检查企业工资表上的人员是否均在金税三期个税申报系统中依法申报了“工资薪金”项目的个人所得税。

5、是否存在两处以上所得

根据《个人所得税自行纳税申报办法》第二条第(二)项规定:“从中国境内两处或者两处以上取得工资、薪金所得的,应当按照本办法的规定办理纳税申报。”

第十一条第(一)项规定:“从两处或者两处以上取得工资、薪金所得的,选择并固定向其中一处单位所在地主管税务机关申报。”

个人取得两处及以上工资、薪金所得,应固定一处单位,携带个人身份证及复印件、发放工资、薪金的合同及发放证明,于每月15日前,自行向固定好的单位所在地税务机关合并申报个人所得税,多退少补。

6、是否存在已经离职人员未删除信息

重点检查企业工资表中是否还存在人员已经离职、甚至已经死亡等,但是仍然申报个税,未及时删除这些人员的信息的现象。

7、适用税目是否正确

重点检查企业是否存在在计算个税的时候是否故意把“工资薪金”项目转换为“偶然所得”“其他所得”等,把高税率项目转为低税率项目,造成少申报个税。

8、年终奖计税方法是否正确

对于雇员当月取得的全年一次性奖金,采取除以12个月,按其商数确定适用税率和速算扣除数的计税办法。

注意:在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

9、免税所得是否合法

核查企业的免税所得是否合法,重点勘查工资表中的免征个税的所得项目是否符合税法规定,如免征个税的健康商业保险是否符合条件、通讯补贴免征个税是否符合标准等。

2019年公司发工资如何合理筹划?

随着金税三期系统并网核查的应用,很多企业社保、工资两张表的“避税”模式已经行不通了。提醒各位企业财务人员,现金支付宝发工资、贴票报销等方式明显违法,不要抱有幻想了。

个税是2019年的必查项,长期大量零申报的企业也将被重点关照。

亲亲小保提醒:随着监管力度的不断加大,很多企业所谓的“避税模式”已无法躲过金三系统的法眼,合法合规才是公司稳步发展的必要前提。